国土交通省の調査によると、住宅ローンの平均金額は3,000万円~4,000万円とのこと。

平均的な金額だからと資金計画を立てずに4,000万円の住宅ローンを組むと、世帯年収によっては組んだ後に後悔する可能性もあります。事実、SNSやWebできつい、地獄といった声や体験談もいくつか確認できます。

そこで今回は「住宅ローン4,000万円の世帯年収別シュミレーション」を不動産のプロが徹底解説していきます。

本記事を読むことで、住宅ローン4,000万円の毎月の資金繰りのイメージができ、住宅ローンで後悔する可能性が低くなりますよ。

▾結論▾

| 住宅ローン4,000万円を安くする方法 | 内容の要点 |

|---|---|

| 返済期間を少しでも短くする | 返済期間が長いほど支払利息は増えるため、30年→25年など少し短縮するだけでも総返済額を大きく抑えられる |

| 少しでも金利の安い銀行を探す | 金利差が0.1%違うだけでも、4,000万円規模では数十万〜数百万円単位で支払総額に差が出る |

| 補助金・助成金を上手く活用する | 住宅ローン減税や各種補助金を活用すれば、実質的な負担額を軽減できる |

| 頭金額を増やして返済額を減らす | 借入額そのものを減らすことで、毎月返済額・利息負担の両方を抑えやすくなる |

| 仲介手数料の安い不動産会社を使う | 初期費用を数十万円〜百万円単位で圧縮でき、その分を頭金や繰上返済に回せる |

株式会社GKコンサルティング代表取締役。累計5,000件以上の不動産契約の実績を持つ。仲介手数料が0円になる39room/01HOUSEを提供中。

住宅ローン4,000万円は世帯年収○○万円以下だときつい

まず大前提ですが、住宅ローンは返済負担率(DTI: Debt-to-Income ratio)が25%以下が望ましいと言われています。

なので、住宅ローン4,000万円の場合、世帯年収が600万円以下だと返済がきつい可能性があります。

とはいえ、あくまで一般的な話です。生活費やローンの組み方、貯蓄額、収入の増減など、様々な要因が絡んでくるので、一概に世帯年収が600万円以下だと返済がきついとは言えません。

>>【注意】40年ローンはやばい?取り扱い銀行はある?75~80歳まで住宅ローンはきついかも..

住宅ローン4,000万円の世帯年収別シュミレーション

では、次に住宅ローン4,000万円を金利1.5%の返済期間35年と仮定した時の、世帯年収別シュミレーションをしていきますね。

- 金利:1.5%

- 返済期間:35年

- ローン額:4,000万円

順番に見ていきましょう。

シュミレーションに使用した計算式

住宅ローンの月々の返済額を計算するために使用した計算式はこちらです。

M=Pr(1+r)n(1+r)n−1M = P \frac{r (1 + r)^n}{(1 + r)^n – 1}M=P(1+r)n−1r(1+r)n

- M=月々の返済額

- P= 借入金額(4,000万円)

- r=月利(年利1.5%を12で割ったもの)

- n=返済回数(35年×12ヶ月)

世帯年収300万円のシュミレーション

世帯年収300万円のシュミレーションは以下の通り。

- 手取り額:約18万円/月

- 年間返済額:約140万円

- 月間返済額:約12万円

- 返済負担率:46.94%

- 余剰資金額:+6万円/月

毎月の余剰資金額は+6万円です。

毎月6万円の余剰資金で、水道光熱費や生活費を回す必要があるので、生活で言うとカツカツか生活が難しいレベルと言えるでしょう。

世帯年収400万円のシュミレーション

世帯年収400万円のシュミレーションは以下の通り。

- 手取り額:約23万円/月

- 年間返済額:約140万円

- 月間返済額:約12万円

- 返済負担率:35.21%

- 余剰資金額:+11万円/月

毎月の余剰資金額は11万円です。

毎月11万円の余剰資金で、水道光熱費や生活費を回す必要があるので、生活はできるが余裕はないといった感じですね。

世帯年収500万円のシュミレーション

世帯年収500万円のシュミレーションは以下の通り。

- 手取り額:約28万円/月

- 年間返済額:約140万円

- 月間返済額:約12万円

- 返済負担率:28.17%

- 余剰資金額:+16万円/月

毎月の余剰資金額は16万円です。

毎月16万円の余剰資金で、水道光熱費や生活費を回す必要があるので、生活を切り詰めればギリギリ貯金する余裕があるかなくらいの感覚です。

世帯年収600万円のシュミレーション

世帯年収600万円のシュミレーションは以下の通り。

- 手取り額:約34万円/月

- 年間返済額:約140万円

- 月間返済額:約12万円

- 返済負担率:23.47%

- 余剰資金額:+22万円/月

毎月の余剰資金額は22万円円です。

返済負担額が25%を切るラインですね。普通に生活をしても、ある程度の貯蓄が可能な世帯年収になります。

世帯年収700万円のシュミレーション

世帯年収700万円のシュミレーションは以下の通り。

- 手取り額:約39万円/月

- 年間返済額:約140万円

- 月間返済額:約12万円

- 返済負担率:20.12%

- 余剰資金額:+27万円/月

毎月の余剰資金額は27万円です。

世帯年収600万円とそこまで差はありませんが、同じく貯蓄に回す金額を確保できるラインと言えるでしょう。

世帯年収800万円のシュミレーション

世帯年収800万円のシュミレーションは以下の通り。

- 手取り額:約44万円/月

- 年間返済額:約140万円

- 月間返済額:約12万円

- 返済負担率:17.60%

- 余剰資金額:+32万円/月

毎月の余剰資金額は32万円です。

住宅ローンが4,000万円で35年返済の場合、世帯年収が800万円になるとかなり余裕が出てきますね。場合によっては繰り上げ返済を考慮に入れると良いラインです。

世帯年収900万円のシュミレーション

世帯年収900万円のシュミレーションは以下の通り。

- 手取り額:約49万円/月

- 年間返済額:約140万円

- 月間返済額:約12万円

- 返済負担率:15.65%

- 余剰資金額:+37万円/月

毎月の余剰資金額は37万円です。

世帯年収800万円と同じで、資金的に余裕があるので、ローン期間を短くしたり繰り上げ返済を検討したりするのが良いでしょう。

世帯年収1,000万円のシュミレーション

世帯年収1,000万円のシュミレーションは以下の通り。

- 手取り額:約54万円/月

- 年間返済額:約140万円

- 月間返済額:約12万円

- 返済負担率:14.08%

- 余剰資金額:+42万円/月

毎月の余剰資金額は42万円です。

世帯年収が1,000万円の場合、毎月倍の24万円を返済しても余剰資金額は毎月30万円なので、同じくローン期間を短くしたり繰り上げ返済を検討したりするのが良いでしょう。

>>【後悔】35年住宅ローンの恐ろしさ!頭おかしい/苦しい/やめとけと言われる理由とは

住宅ローン4,000万円でよくある後悔ポイント

次に、住宅ローン4,000万円を組むうえで、よくある後悔ポイントを先に見ていきましょう。

順番に解説します。

後悔①:生活費を考慮していなかった

4,000万円の住宅ローンを組んだとしても、毎月の返済額以外に様々な費用が発生します。

生活費はその1つ。例えば、収入が18万円で返済額が12万円の場合、残りの6万円で生活しないといけません。食費や固定費でギリギリになる可能性が高いです。

他にも、住宅ローン費用以外に下記のような費用が都度/定期的に発生します。

| 項目 | 金額感 | 支払頻度 |

|---|---|---|

| 登記費用 | 10万円~ | 1回 |

| 仲介手数料 | 130万円~ | 1回 |

| 引っ越し費用 | 5万円~ | 1回 |

| 火災/地震保険 | 1万円~ | 年1回 |

| 固定資産税 | 10万円~ | 年1回 |

| 修繕費用 | 数万円~ | 都度 |

| 水道/ガス/電気代 | 5,000円~ | 月1回 |

| 通信費等の固定費 | 1,000円~ | 月1回 |

資金繰りを住宅ローンの返済額だけで考えていると、生活が送れない可能性があるので注意が必要です。

後悔②:契約時よりも金利が上昇してしまった

住宅ローンを変動金利で契約している場合、将来的に金利が上昇した時に利息分が増えてしまいます。

なので、当初に予定していた利息額よりも支払額が多くなることも。35年など長期的なローンの場合は、どうしても金利変動の予測が難しいのが難点ですね。

なので、余裕があるならローン期間を短くしたり、繰り上げ返済したりなど、できるだけ外部要因を無くしていくのが良いでしょう。

後悔③:想像通りのライフプランにならなかった

また、4,000万円の住宅ローンを長期で契約する際によくあるのがライフプランのズレです。

資金繰りを含め一定のライフプランを立てると思いますが、現実は思い通りいかないもの。転勤や結婚/離婚など、大きなイベントが発生するかもしれません。

なので、住宅ローンを組む際は、何か予期せぬトラブルが発生した場合はどうするのか?をあらかじめ考えておくと良いでしょう。

>>【決着】家賃がもったいないとか言って家を購入するバカって頭悪いよねと言われる理由

【SNSの声】住宅ローン4,000万円はきつい?後悔した?

次に、SNSで住宅ローン4,000万円はきついのか?後悔したか?を調査しました。

検索すると「住宅ローン 4,000万 地獄」「住宅ローン 4,000万 無謀」と出てくるので、別観点からの意見を見ていきましょう。

SNSの声①:共働きでも4,000万円の住宅ローンは地獄

この人口動態と経済状況下でいくら共働きでも地方で3000~4000万の分譲購入ってもしかしたら子供に住宅ローン払わせる気?教育費も蓄えず?地獄だな

— ebimetal (@babymetalink) April 15, 2022

この人口動態と経済状況下でいくら共働きでも地方で3000~4000万の分譲購入ってもしかしたら子供に住宅ローン払わせる気?教育費も蓄えず?地獄だな

SNSの声②:4000万の物件を35年ローンなら700~800万位年収ないときつい

社員さんに一戸建てローンの計算してもらった。4000万オーバーの物件を35年ローンで組んだら700~800万位年収ないときついな・・・。

— きょろ (@kyoro1312) November 12, 2011

社員さんに一戸建てローンの計算してもらった。4000万オーバーの物件を35年ローンで組んだら700~800万位年収ないときついな・・・。

SNSの声③:借入額MAXで組んでる人は今後地獄のローン返済が始まる

住宅ローン金利が上がってきちゃったよ。

— こじタマゴ「とりめしらじお」 (@kojitamago13) December 25, 2022

低金利だからって借入額MAXで組んでる人は今後地獄のローン返済が始まる

4000万金利2%で月7万も利子をとられる。

ボーナスなしで月16万の返済か

銀行が儲かる未来しか見えない

住宅ローン金利が上がってきちゃったよ。低金利だからって借入額MAXで組んでる人は今後地獄のローン返済が始まる。4000万金利2%で月7万も利子をとられる。ボーナスなしで月16万の返済か。銀行が儲かる未来しか見えない

SNSの声④:年収500万くらいで4000万のローンはきつい

開始年齢や頭金にもよるけど年収500万くらいで4000万のローンはきついし、これ一人っ子の場合だもんね

— リオン (@rion28) March 4, 2017

開始年齢や頭金にもよるけど年収500万くらいで4000万のローンはきついし、これ一人っ子の場合だもんね

SNSの声⑤:4000万ぐらいならローン組んで家買った方が全然お得

4000万ぐらいならローン組めるからローン組んで家買った方が全然お得だけど、どう考えても地獄だしこの辺で4000万だと正直そんなでもないしなぁ…

— マグロ (@k_magur0) January 27, 2022

4000万ぐらいならローン組めるからローン組んで家買った方が全然お得だけど、どう考えても地獄だしこの辺で4000万だと正直そんなでもないしなぁ…

住宅ローン4,000万円はきつい?後悔した?:まとめ

住宅ローン4,000万円はきついのか?後悔したか?をまとめると上記の通り。

- 共働きでも4,000万円の住宅ローンは地獄

- 年収500万くらいで4000万のローンはきつい

- 4000万ぐらいならローン組んで家買った方が全然お得

- 借入額MAXで組んでる人は今後地獄のローン返済が始まる

- 4000万の物件を35年ローンなら700~800万位年収ないときつい

「きつい」「地獄」との声がちらほら。

理由としては、ローン期間が長くなりがちだということ。日本の文化的に「ローンや借金=悪」といった風潮があるので、どうしても悪いイメージは持たれやすいですね。

とはいえ、金銭面で見れば、賃貸契約で家賃を支払うよりローン契約で返済していく方がお得なことが多いです。なので、持ち家が欲しい方にとってはメリットが大きいと言えるでしょう。

【きつい方向け】住宅ローン4,000万円を少しでも安くする方法

最後に、住宅ローン4,000万円を少しでも安くする方法をきつい方向けに紹介していきます。

順番に見ていきましょう。

きつい方向け①:返済期間を少しでも短くする

まず住宅ローンの返済期間を短くすることで、支払う利息の総額を大幅に減らすことが可能です。

返済期間を35年から30年に短縮することで、総利息が100万円単位で減少することも。とはいえ、返済期間を短くすると月々の返済額が増えるため、家計の状況を考慮する必要があるでしょう。

なので、ローン期間は変えず、余裕が出た場合に繰り上げ返済を行うのもアリ。一部繰り上げ返済は元金が減ることで利息負担が減少し、全額繰り上げ返済は残りの元金を一括で返済するため、利息を一切支払わずに済みます。

会社のボーナスを活用して繰り上げ返済を定期的に行うことで、総利息を少しづつ減らすのも効果的ですよ。

きつい方向け②:少しでも金利の安い銀行を探す

住宅ローンを組む際は、金利が低い銀行を選ぶことが非常に重要です。

金利の差はわずかであっても、長期間にわたるローン返済では大きな影響を出るからです。例えば、4,000万円のローンを組む場合、金利が1%と1.5%では、総返済額に100万円単位で差が生じます。

なので、各銀行の住宅ローンを商品を比較したり、金利引き下げキャンペーンを探してみたりすると良いでしょう。

また、固定金利と変動金利のどちらを選ぶかも重要なポイント。固定金利は返済期間中の金利が一定であるため、将来的な金利上昇のリスクを避けられますが、変動金利と比べて初期の金利が高めに設定されることが多いです。一方、変動金利は金利が低く設定されることが多いですが、将来的な金利上昇のリスクがあります。

住宅ローン選びで困っている場合は、不動産のプロに頼るのが一番。信頼できる仲介業者に合わせて相談するのがおすすめです。

きつい方向け③:補助金/助成金を上手く活用する

住宅ローンを少しでも安くするためには、国や自治体が提供する補助金や助成金を活用することも有効。

例えば、省エネ住宅やリフォームに関する補助金など。中古物件を購入して、リフォームをする時にも活用できるわけです。

| 補助金/助成金名 | 概要 | 対象者 | 給付額 | 主な条件 |

|---|---|---|---|---|

| すまい給付金 | 消費税増税に伴う負担を軽減するための給付金 | 年収の目安が510万円以下の人 | 最大50万円 | 一定の住宅品質、住宅ローンの利用等 |

| 住宅ローン減税 | 住宅ローン残高の1%が所得税から控除される制度 | 住宅ローン利用者 | 最大400万円(控除期間10年) | 住宅ローンの利用、居住用住宅であること |

| 地方自治体の住宅購入補助金 | 各地方自治体が提供する住宅購入に関する補助金や助成金 | 若年層、子育て世帯、Uターン希望者など | 数十万円〜100万円以上 | 自治体の条件に従う |

| 子育て支援・移住支援補助金 | 子育て世帯や移住希望者向けの補助金 | 子育て世帯、地方への移住希望者 | 数十万円〜100万円以上 | 自治体の条件に従う |

| 長期優良住宅の補助金 | 長期優良住宅取得に対する補助金 | 長期優良住宅認定取得者 | 最大100万円 | 長期優良住宅の基準を満たすこと |

| ZEH(ゼロ・エネルギー・ハウス)支援事業 | ZEH新築または購入時の補助金 | ZEH認定取得者 | 最大125万円 | ZEH基準を満たすこと |

| マイホーム取得支援制度(地方自治体) | 地方自治体が提供するマイホーム取得支援制度 | 自治体の定める条件を満たす住民 | 数十万円〜100万円以上 | 自治体の条件に従う |

条件や期間はそれぞれ異なるので、詳細は公式HP等で確認してみてください。

きつい方向け④:頭金額を増やして返済額を減らす

住宅ローンの頭金を増やすことで、借入金額を減らし、月々の返済額を抑えることが可能です。

例えば、4,000万円のローンを組む場合、頭金を500万円から1,000万円に増やすことで、借入金額を3,000万円に減らすことができます。

一方で、頭金を多く用意するためには、事前に十分な資金を貯蓄する必要があります。なので、生活費に困らない範囲で頭金を増やすのがおすすめです。

また、親族に頭金を借りるのもアリ。銀行などの機関と比べても、返済期間や金利に融通が利くので、場合によっては相談するのもアリでしょう。

>>【難しい】30歳/40歳が貯金なしで家を買うことは可能?貯金はないけど家が欲しい時の対処法

きつい方向け⑤:仲介手数料の安い不動産会社を使う

住宅購入時にかかる費用の中でも、費用規模が大きいのが不動産会社への仲介手数料です。

一般的に、物件価格の3%+6万円が上限とされており、多くの不動産会社が上限を仲介手数料に設定しています。

例えば、物件価格が4,000万円の場合、仲介手数料が3%だとすると、約126万円がかかる計算になります。しかし、手数料が2%に抑えられた場合は86万円となり、合計約40万円の節約が可能です。

ただ、上限に加え、仲介手数料以外の項目で費用をかさまししている不動産会社もあるため、無駄な出費がないかの精査は必須と言えるでしょう。

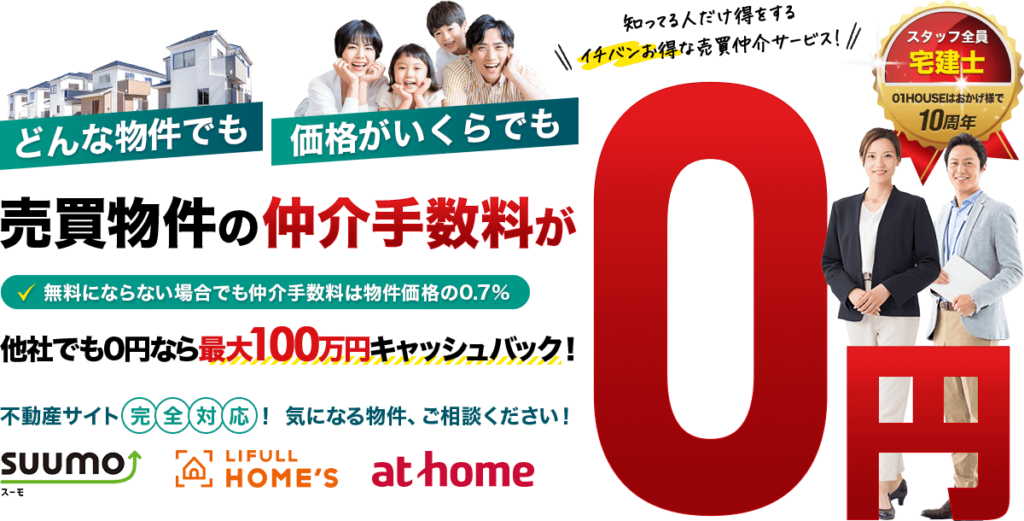

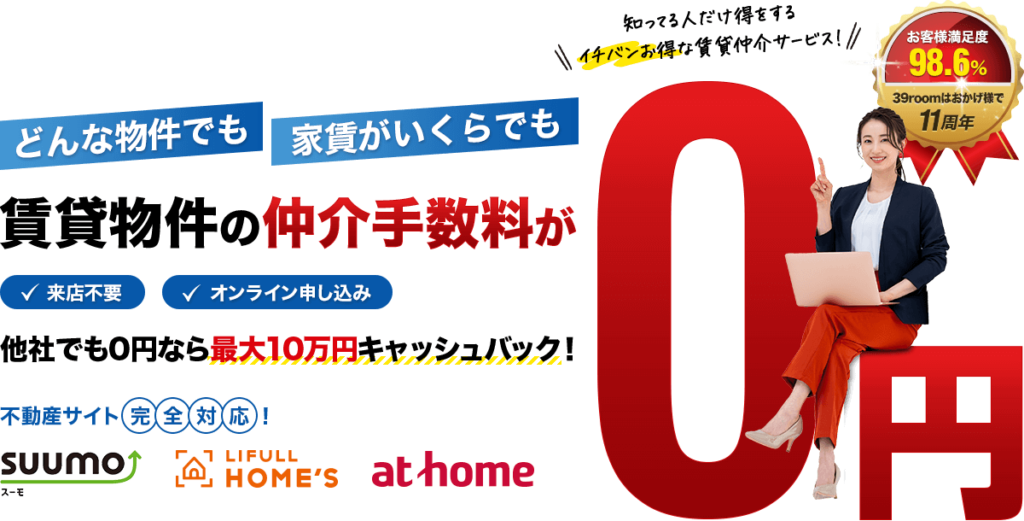

ちなみに弊社運営の01HOUSEは基本的に仲介手数料が無料です。他社でも無料の場合は、最大100万円のキャッシュバックがあります。100万円単位での節約が可能なので、家を購入する際はぜひご活用ください。

【後悔】住宅ローン4,000万はきつい?:まとめ

住宅ローン4,000万円の場合、世帯年収が600万円以下だと返済がきつい可能性があります。

生活費や毎月の固定費によって変動はするものの、一般的には世帯年収600万円が住宅ローン4,000万円を買りるか否かのラインになります。

とはいえ、様々な工夫で必要経費は削減することは可能ですし、何よりローンを組むことで早くにマイホームに住み始めることが可能です。

また、物件を購入する際は01HOUSEを活用すると、仲介手数料が基本無料になり100万円単位での節約になるので、ぜひご活用ください。

コメント